Souvent, on sait que la vente de sa résidence principale n’est pas concernée par la plus-value immobilière. Mais beaucoup de choses sont ignorées en matière de plus-value immobilière.

Cet impôt qui concerne les gains immobiliers évolue régulièrement au rythme des changements de gouvernements. Souvent considéré comme trop élevé, il est pourtant possible d’en limiter le montant voir d’être exonéré.

Le principe de la plus-value immobilière

Il s’agit d’un impôt qui vise à taxer le gain réalisé entre l’achat et la revente d’un bien immobilier. Pour déterminer la base taxable le principe est le suivant: Base taxable = Prix de vente – Prix d’acquisition

Quelles ventes sont soumises à cet impôt ?

La vente de sa résidence principale n’est pas concernée par la plus-value immobilière contrairement à la vente d’une résidence secondaire ou locative.

Est-il possible de diminuer le montant de la plus-value taxable ?

Il est possible d’apporter des corrections pour limiter le montant de l’impôt dû par le vendeur :

– Sur le prix de vente : le vendeur peut ajouter les frais d’agence, de diagnostics ou autres frais réellement supportés.

– Sur le prix d’achat initial : possibilité d’ajouter les frais d’enregistrement au réel ou d’appliquer un forfait de 7,5%. Les travaux d’agrandissement, de construction ou d’amélioration sont retenus soit pour leurs montants réels (NB: l’administration fiscale peut demander des justificatifs) soit au forfait (15%) si le bien vendu est détenu depuis plus de 5 ans.

Les 2 principaux cas d’exonération de l’impôt sur la plus-value (hors résidence principale )

La première vente d’un bien secondaire ou locatif peut être exonérée à condition de ne pas avoir été propriétaire de sa résidence principale au cours des 4 dernières années et de réemployer le prix de vente dans l’achat d’un autre bien et ce dans les 24 mois qui suivent la vente.

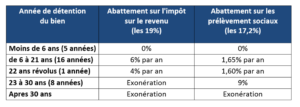

L’autre possibilité est de détenir le bien vendu depuis plus de 30 ans car des abattements sont accordés aux vendeurs en fonction de la durée de conservation du bien.

Quel est le montant de l’impôt sur la plus value ?

La plus value est taxée au taux de 36,2%. Ce taux se décompose en 2 parties :

– 19 % lié à l’impôt sur le revenu

– 17,2% lié aux prélèvements sociaux

Comment fonctionne les abattements par année de détention ?

Il faut compter 23 ans pour être exonéré de la partie impôt sur le revenu et 30 ans pour une exonération totale.

Prenons un exemple :

Mr Et Mme Martin viennent de vendre une résidence secondaire 250 000 € (240 000 € + 10 000 € de frais d’agence à la charge du vendeur). Le couple a acheté ce logement il y a 20 ans 120 000 €. Ils ont fait 20 000 € de travaux et ont conservé leurs factures. Voici la calcul de leur impôt.

1. Base taxable

Elle est de 91 000 € (Calcul = 240 000 € – 120 000 € – 9 000 € forfait frais d’enregistrement – 20 000 € de travaux)

2. Calcul des abattements :

Sur l’impôt sur le revenu : 15 x 6 % = 90 % d’abattement

Sur les prélèvement sociaux : 15 x 1,65% = 25 % d’abattement

3. Impôt dû

Le notaire des époux Martin réglera 13 468 € à l’administration fiscale lors de la vente.

Impôt sur la plus value = 13 468 € (1729 € + 11 739 €).

Source : https://bfmbusiness.bfmtv.com/immo/plus-value-immobiliere-ce-que-vous-devez-savoir-1676221.html